El inversor español es ahora algo más cauto que hace unos meses

El Índice de Confianza del JPMorgan AM sigue en positivo, pero cae por segundo trimestre consecutivo

Se suele decir que un pesimista es un optimista bien informado. Y sin que en el ánimo de los inversores españoles haya calado algo parecido al miedo, lo cierto es que se aprecian algunos síntomas de enfriamiento de aquella fe ciega en el potencial de la Bolsa que reinaba a comienzos de año. Bien porque el precio de las acciones acumula fuertes subidas desde enero —a las que hay que añadir las notables revalorizaciones de 2023—, bien porque se percibe cierta inestabilidad geopolítica y económica, lo cierto es que el Índice de Confianza del Inversor que elabora JP Morgan Asset Management, y que publica en exclusiva EL PAÍS, refleja ese momento de dudas entre los ahorradores españoles.

Qué piensa el ahorrador español

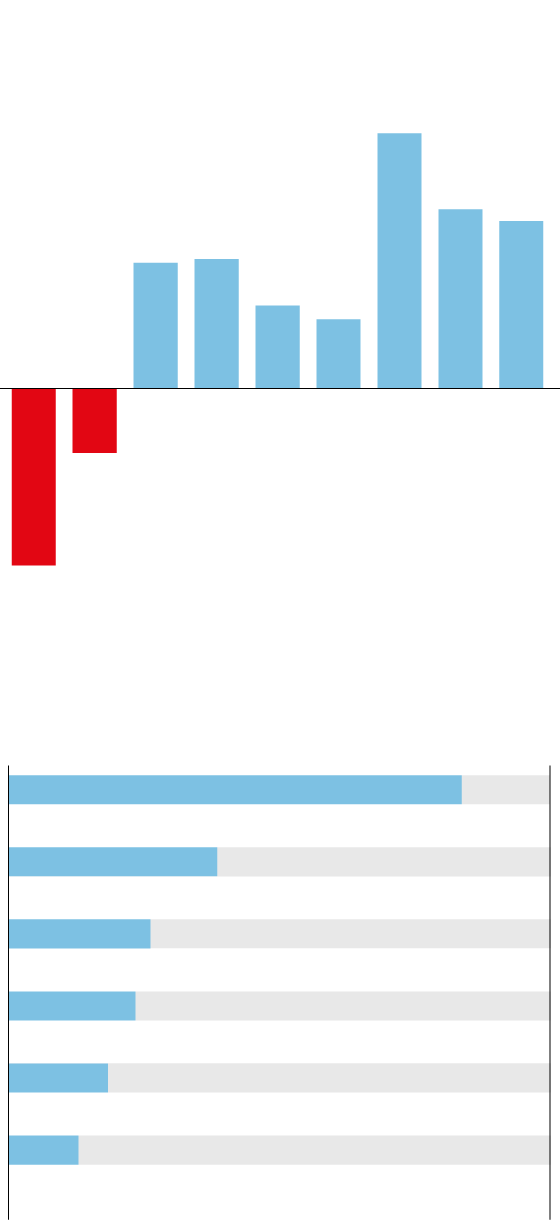

Índice de confianza en el inversor

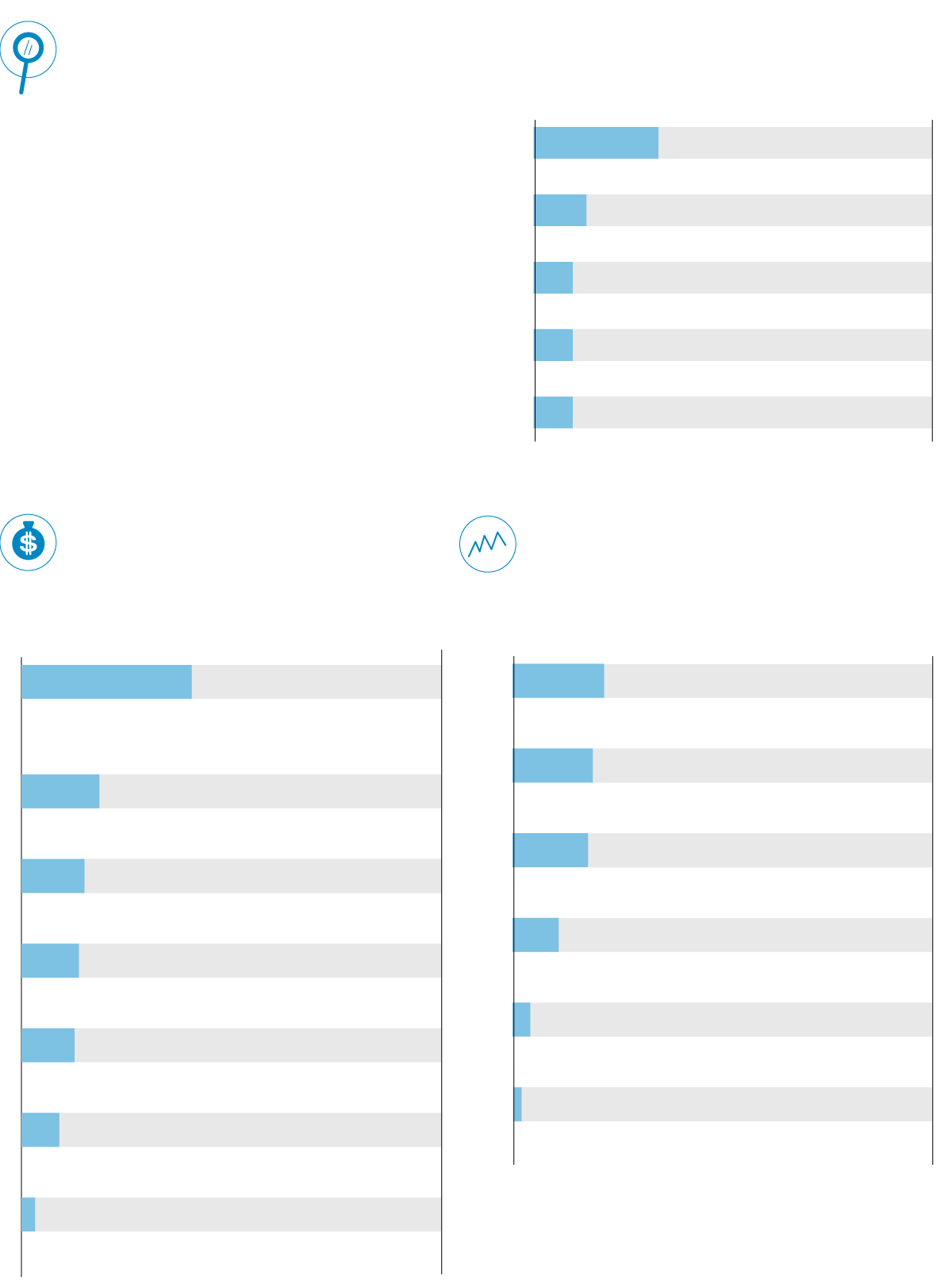

3,89

2,73

2,55

1,91

1,97

1,26

1,05

2022

IV T.

III T.

I T.

II T.

III T.

IV T.

I T.

II T.

III T.

2023

2024

–0,99

–2,71

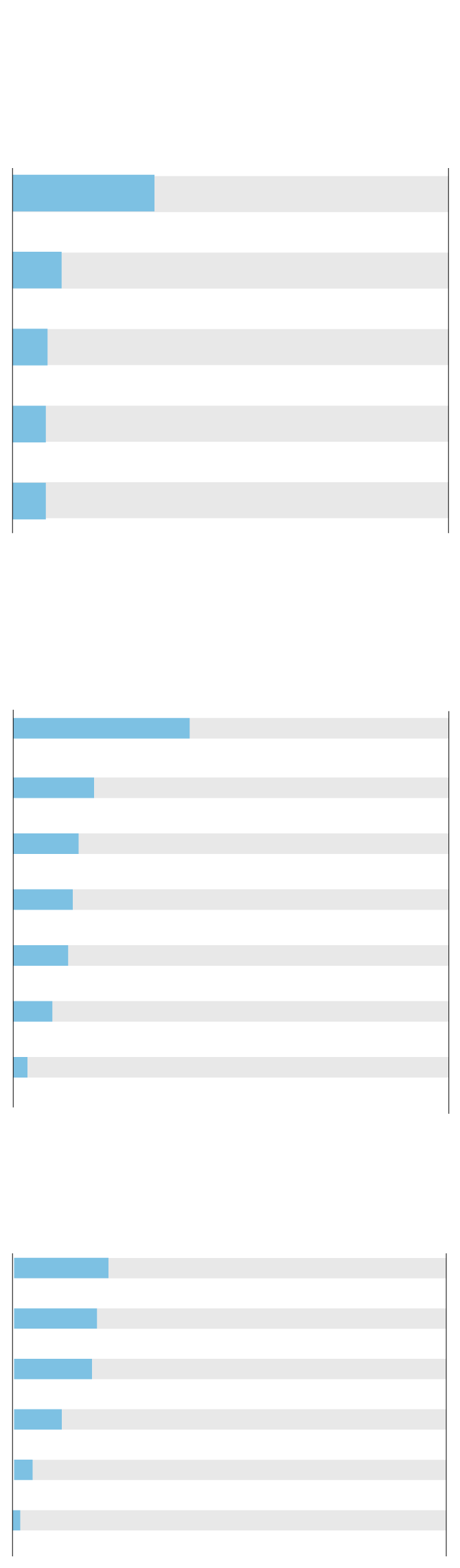

Productos financieros que tiene

actualmente

En %

87,6

Libreta, depósitos o cuenta de ahorro

40,3

Planes de pensiones

27,4

Fondos de inversión

24,5

Inversión directa en Bolsa

19,2

Inversión inmobiliaria

13,5

Inversión en Letras, Bonos...

Qué piensa el ahorrador español

Índice de confianza en el inversor

3,89

2,73

2,55

1,91

1,97

1,26

1,05

IV T.

III T.

I T.

II T.

III T.

IV T.

I T.

II T.

III T.

2023

2024

–0,99

–2,71

Productos financieros que tiene

actualmente

En %

87,6

Libreta, depósitos o cuenta de ahorro

40,3

Planes de pensiones

27,4

Fondos de inversión

24,5

Inversión directa en Bolsa

19,2

Inversión inmobiliaria

13,5

Inversión en Letras, Bonos...

Qué piensa el ahorrador español

3,89

Índice de confianza en el inversor

2,73

2,55

1,91

1,97

1,26

1,05

2022

IV T.

III T.

I T.

II T.

III T.

IV T.

I T.

II T.

III T.

2023

2024

–0,99

–2,71

Productos financieros que tiene actualmente

En %

87,6

Libreta, depósitos o cuenta de ahorro

40,3

Planes de pensiones

27,4

Fondos de inversión

24,5

Inversión directa en Bolsa

19,2

Inversión inmobiliaria

13,5

Inversión en Letras, Bonos...

El indicador, que se elabora a partir de las respuestas que dan los encuestados a la pregunta de qué harán los mercados en los próximos seis meses, se situó en 2,55 puntos en la oleada correspondiente al periodo comprendido entre julio y septiembre. Se trata de un nivel más que aceptable, pero también refleja un descenso del ánimo de los inversores por segundo trimestre consecutivo con respecto a los 3,89 puntos en los que se situaba el índice en enero pasado.

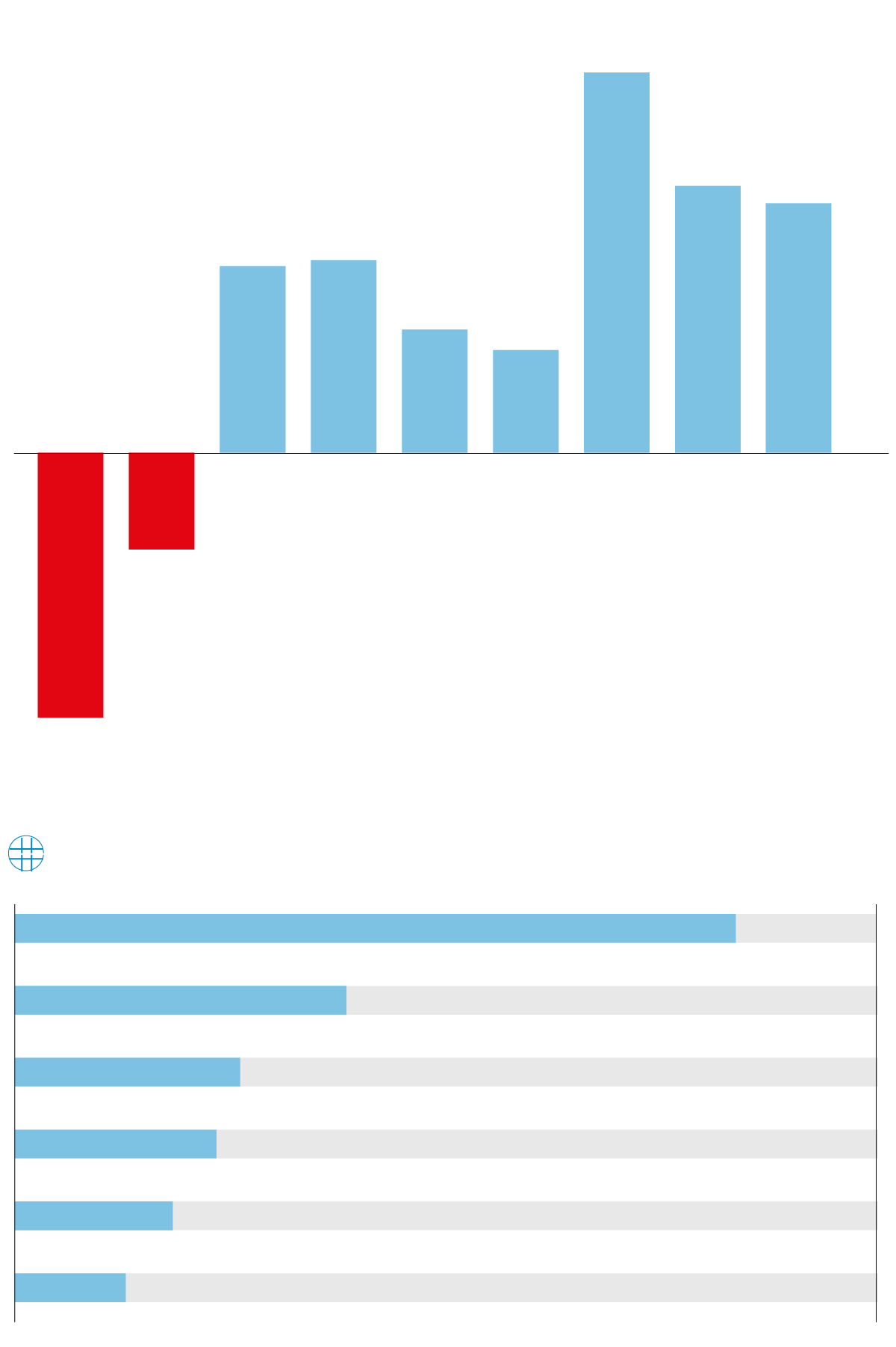

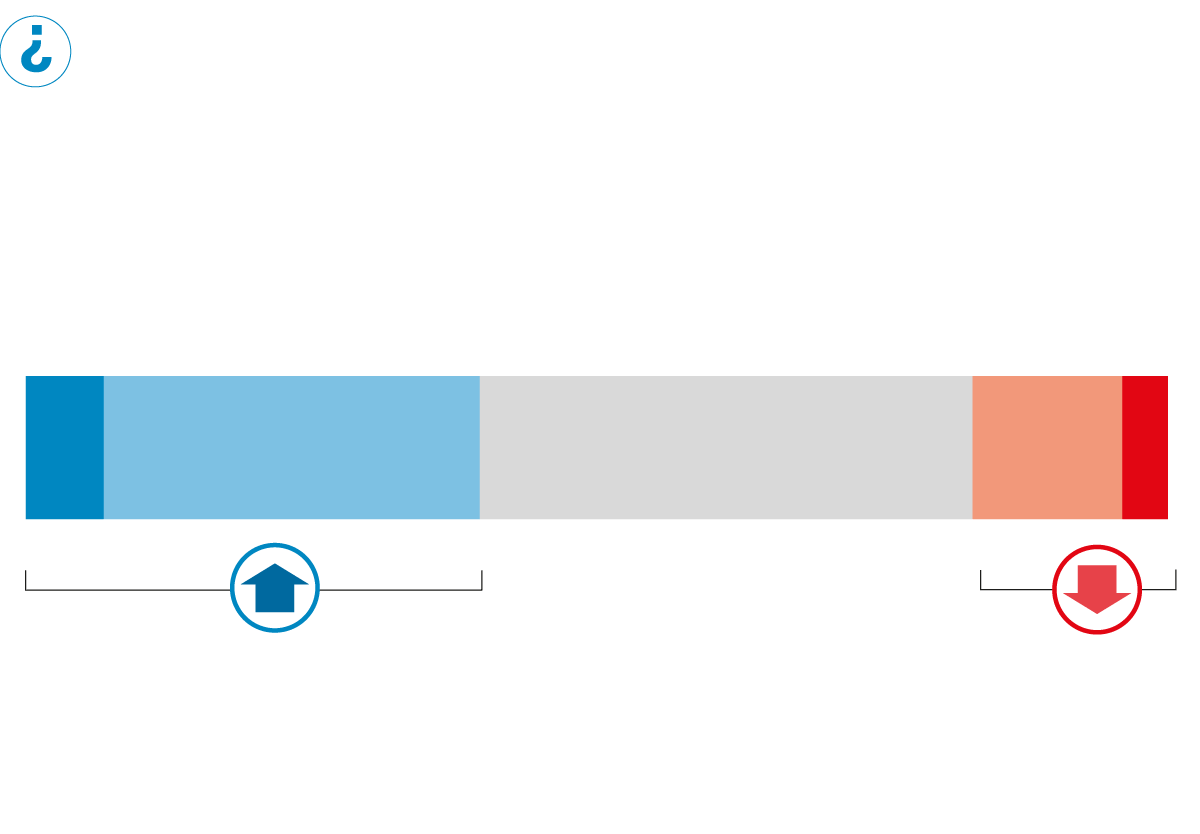

Indefinición

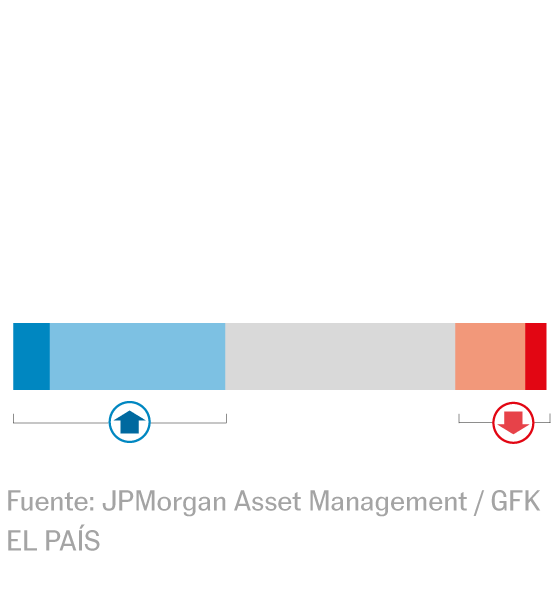

El grupo de los optimistas, es decir, aquellos que ven “probable o muy probable” que las Bolsas suban a medio plazo, disminuye ligeramente con respecto a la oleada anterior y representa el 39,7% de las respuestas de los consultados por la gestora de fondos estadounidense. Por su parte, los pesimistas, que conceden altas probabilidades a los retrocesos en el precio de las cotizaciones, suponen el 17,1% y también bajan algo en relación con el trimestre anterior. Por lo tanto, lo que ha provocado una caída del índice de confianza es el incremento del grupo de los indecisos, es decir, aquellos que creen que las Bolsas se mantendrán dentro de seis meses en los mismos niveles que en la actualidad. Este colectivo ha pasado de suponer el 37,6% al 43,1%.

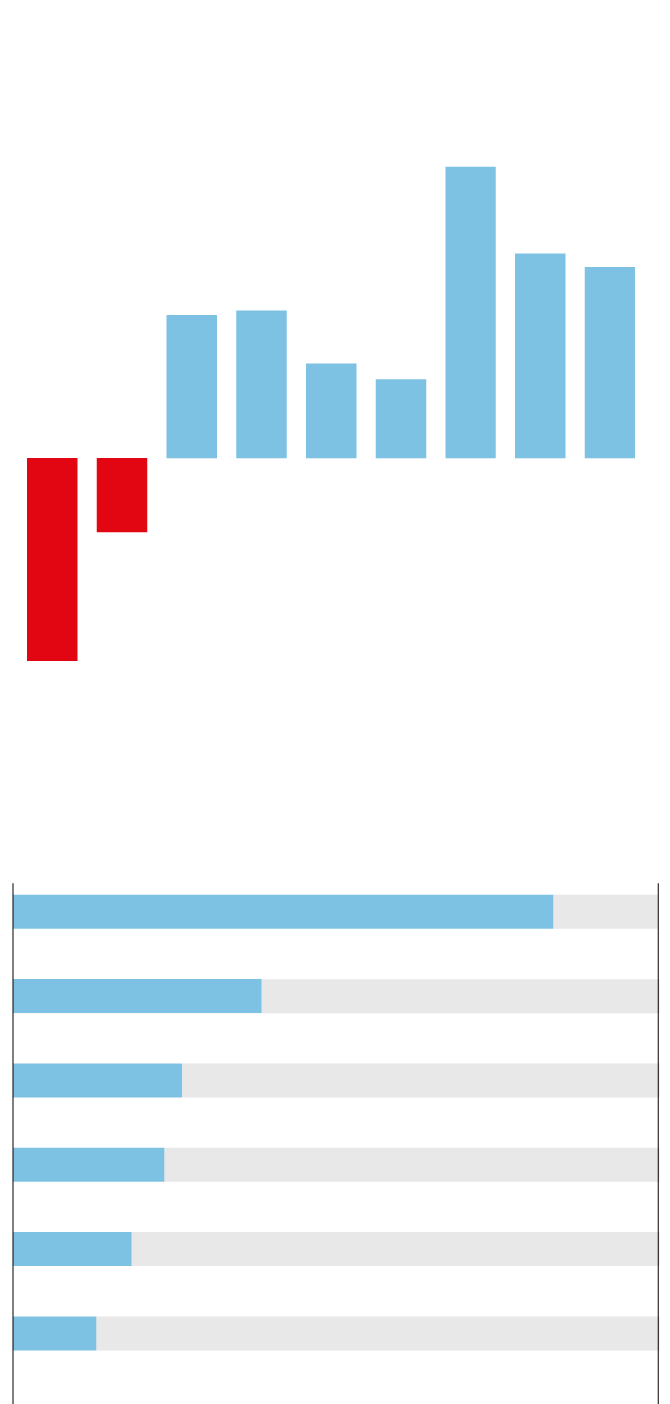

Principales motivos para que

suban los mercados

Probable + muy probable que suban.

Primera mención. En %

32,5

Mejoría de la situación actual

11,2

Bajada de tipo de interés / Baja el EURIBOR

8,0

Conflicto Rusia- Ucrania. Finalizará la invasión

7,6

Estabilidad de los precios / Inflación

7,6

Son ciclos / Suben y bajan / Por evolución

del Mercado

¿Dónde invertirá?

Intención de inversión en los próximos seis

meses. En %

42,4

Libreta, depósitos o cuenta de ahorro

19,4

Fondos de inversión

15,7

Inversión en Letras, Bonos...

14,3

Inversión en Bolsa / Acciones

13,2

Plan o fondos de pensiones

9,4

Inmobiliaria

3,4

ETFs (fondos cotizados)

¿En qué mercado se prevé la

mayor subida?

En %

26,4

Europeo

24,9

Español

23,4

Estadounidense

14,3

Asiático

5,5

Emergentes

2,3

Japonés

Principales motivos para que

suban los mercados

Probable + muy probable que suban.

Primera mención. En %

32,5

Mejoría de la situación actual

11,2

Bajada de tipo de interés / Baja el EURIBOR

8,0

Conflicto Rusia- Ucrania. Finalizará la invasión

7,6

Estabilidad de los precios / Inflación

7,6

Son ciclos / Suben y bajan / Por evolución

del Mercado

¿Dónde invertirá?

Intención de inversión en los próximos

seis meses. En %

42,4

Libreta, depósitos o cuenta de ahorro

19,4

Fondos de inversión

15,7

Inversión en Letras, Bonos...

14,3

Inversión en Bolsa / Acciones

13,2

Plan o fondos de pensiones

9,4

Inmobiliaria

3,4

ETFs (fondos cotizados)

¿En qué mercado se prevé la

mayor subida?

En %

26,4

Europeo

24,9

Español

23,4

Estadounidense

14,3

Asiático

5,5

Emergentes

2,3

Japonés

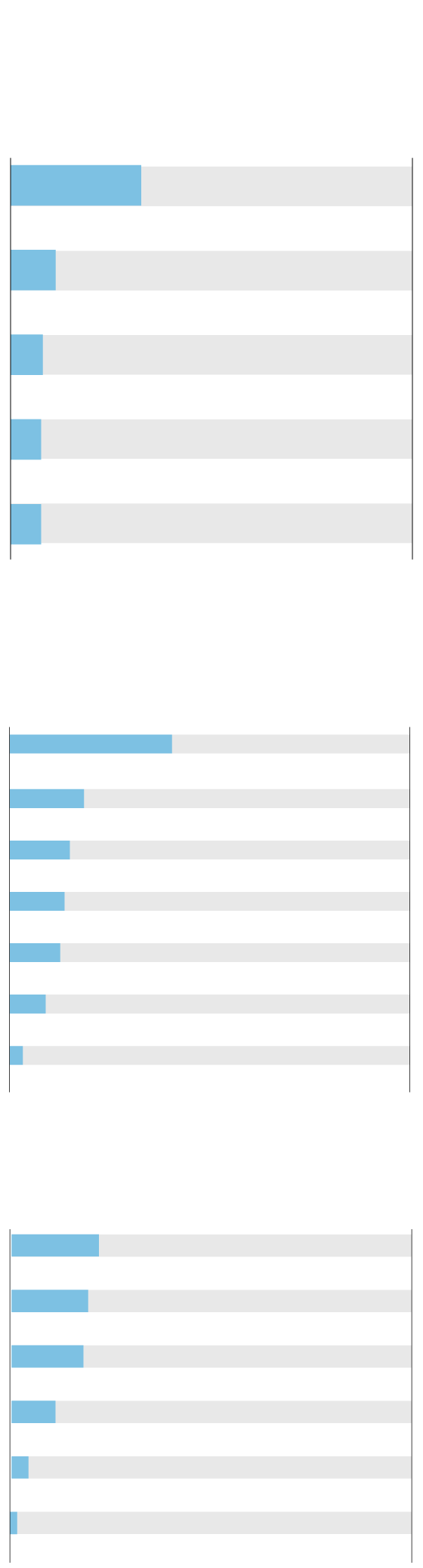

Principales motivos para que suban los mercados

Probable + muy probable que suban. Primera mención. En %

32,5

Mejoría de la situación actual

Bajada de tipo de interés / Baja el EURIBOR

11,2

Conflicto Rusia- Ucrania.

Finalizará la invasión

8,0

7,6

Estabilidad de los precios / Inflación

Son ciclos / Suben y bajan / Por evolución

del Mercado

7,6

¿En qué mercados se prevé

la mayor subida?

¿Dónde invertirá?

Intención de inversión en los

próximos seis meses. En %

En %

26,4

42,4

Europeo

Libreta, depósitos o cuenta

de ahorro

24,9

19,4

Español

Fondos de inversión

23,4

15,7

Estadounidense

Inversión en Letras, Bonos...

14,3

14,3

Asiático

Inversión en Bolsa / Acciones

5,5

13,2

Emergentes

Plan o fondos de pensiones

2,3

9,4

Japonés

Inmobiliaria

3,4

ETFs (fondos cotizados)

Los optimistas justifican que las acciones tienen margen para subir porque la situación económica aún es buena, porque la inflación se ha controlado y, en consecuencia, han empezado a bajar los tipos de interés. En cambio, los pesimistas subrayan que la economía se está desacelerando y que hay demasiada incertidumbre geopolítica.

¿En qué Bolsa observan los ahorradores españoles mayor margen de subida? El mayor número de respuestas (28,4%) apunta a la renta variable europea, en segundo lugar está el mercado español (24,9%), seguido por las acciones estadounidenses (23,4%). A mayor distancia en las preferencias de los españoles están la Bolsa asiática (14,3%), la japonesa (5,5%) y los mercados emergentes (2,3%).

¿Cómo evolucionarán los mercados

bursátiles?

Expectativas para los próximos seis

meses, en %

Muy

probable

que suban

Probable

que

suban

Se

mantendrán

igual

Probable

que

bajen

Muy

probable

que bajen

6,8

32,9

43,1

13,1

4,0

39,7%

17,1

Fuente: JPMorgan Asset Management / GFK

EL PAÍS

¿Cómo evolucionarán los mercados

bursátiles?

Expectativas para los próximos seis

meses, en %

Muy

probable

que suban

Probable

que

suban

Se

mantendrán

igual

Probable

que

bajen

Muy

probable

que bajen

6,8

32,9

43,1

13,1

4,0

39,7%

17,1

Fuente: JPMorgan Asset Management / GFK

EL PAÍS

¿Cómo evolucionarán los mercados bursátiles?

Expectativas para los próximos seis meses, en %

Muy

probable

que suban

Probable

que

suban

Se

mantendrán

igual

Probable

que

bajen

Muy

probable

que bajen

6,8

32,9

43,1

13,1

4,0

39,7%

17,1

Fuente: JPMorgan Asset Management / GFK

EL PAÍS

Que haya más o menos optimismo en el ánimo de los ahorradores no modifica nada sus estrategias de inversión. Estas, llueva o salga el sol, son eminentemente conservadoras. Por eso a la pregunta de en qué activos financieros invertirá a medio plazo, el 42,4% dicen que abrirá un depósito, una libreta de ahorro o una cuenta remunerada. El segundo producto en las preferencias de los ciudadanos son los fondos de inversión (19,4%), seguidos por la inversión en renta fija (letras del Tesoro, bonos del Estado o deuda corporativa). El 14,3% dice que invertirá de forma directa en Bosla, el 13,2% señala a los planes de inversiónes y solo 9,4% opta por la inversión inmobiliaria.

Rentabilidades potenciales menores

JP Morgan Asset Management sigue apostando por los activos de riesgo, sobre todo por la renta variable estadounidense. Lucía Gutiérrez-Mellado, directora de estrategia de la gestora de fondos estadounidense para España y Portugal, cree que el crecimiento de los beneficios dará soporte a las Bolsas. “Además, vemos que la mejora de las ganancias corporativas ya no es solo patrimonio de la tecnología, sino que se va extendiendo a otros sectores”. A pesar de esta apuesta por las acciones, la experta reconoce que el rally de los mercados es tan prolongado que “se deberían esperar rentabilidades potenciales menores en los próximos meses”.

La estrategia de inversión de JP Morgan AM se enmarca dentro de un contexto donde seguirá habiendo un crecimiento económico global. “Ese crecimiento será menor al del año pasado, pero seguirá siendo positivo”, explica Gutiérrez-Mellado. Además, la inflación, el gran caballo de batalla para los inversores en los últimos trimestres, seguirá desacelerándose hasta los niveles objetivo de los bancos centrales, “salvo que las tensiones geopolíticas impacten en los precios energéticos”. La firma estadounidense apuesta porque tanto la Reserva Federal como el Banco Central Europeo seguirán reduciendo los tipos de interés. “Sin embargo, no vamos a ver niveles anormalmente bajos como se dieron en el ciclo anterior, sino que el precio del dinero bajará hasta zonas entre el 2% y el 3%”, concluye la estratega.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.

Sobre la firma